什么软件可以刷信用卡?不需要刷卡机套现的app今日访谈

净息差收窄成为今年上半年上市银行业绩增速的一大拖累项,并且这一指标在下半年仍面临着持续下行压力。

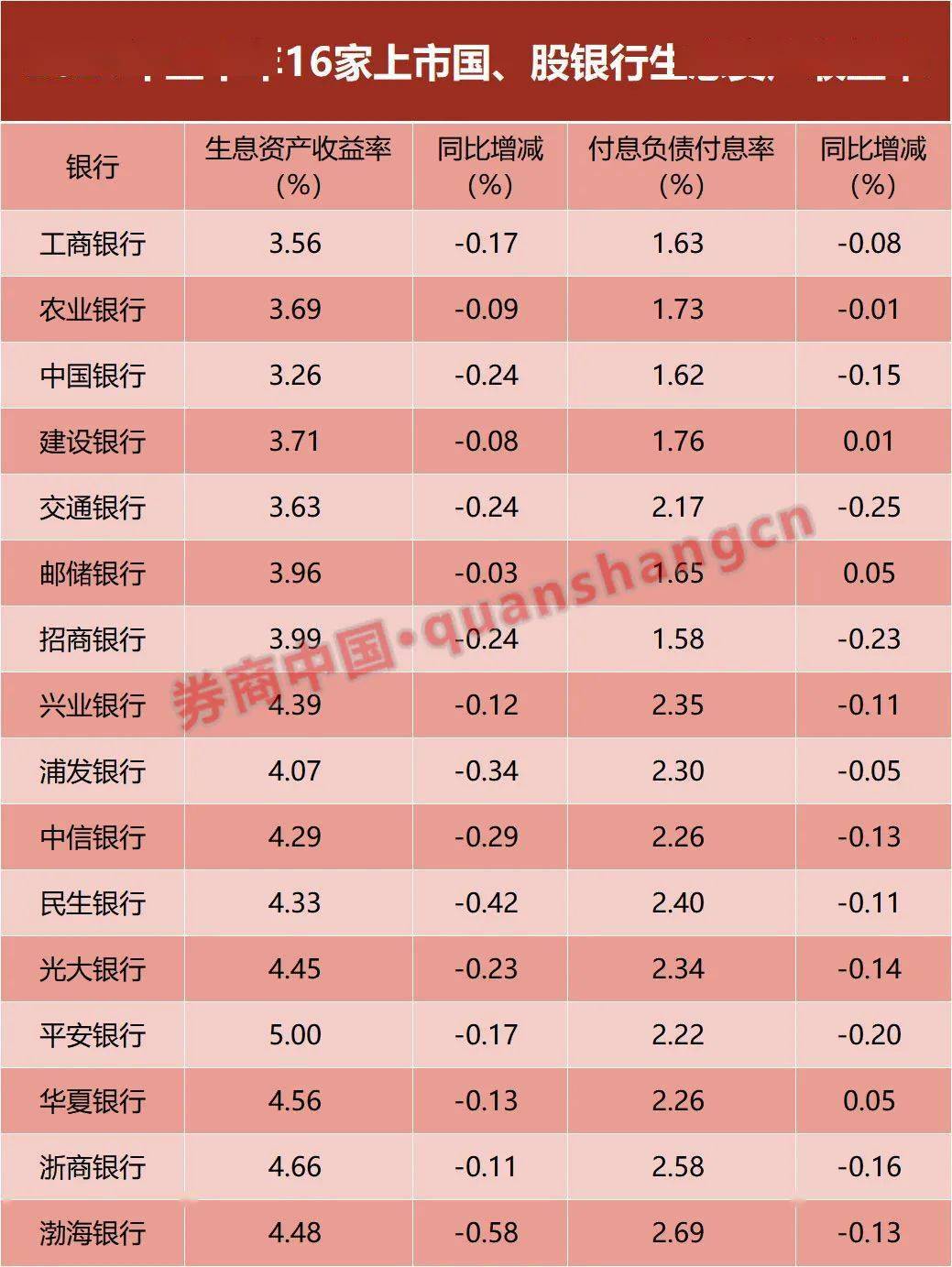

券商中国记者梳理6家国有银行和10家上市股份行中报数据发现,有14家银行净息差均出现收窄,占比近九成。其中,收窄幅度最大的是港股上市的渤海银行,该行净息差在今年上半年降至1.92%,较去年同期减少51个基点。

今年以来,受到为实体经济减费让利和LPR重定价等因素影响,人民币贷款收益率继续呈现下行趋势。在此背景下,如何做好负债成本管理和下半年信贷投放,从而稳住息差,成为几乎每家银行高管在中报业绩发布会上的一道必答题。

净息差承压

今年上半年,大部分上市银行交出了一份超预期答卷,16家上市国有行、股份行中,近七成归母净利润增速超过10%,更有5家银行归母净利润增速超过20%,这主要得益于去年同期较低的基数和伴随资产质量好转同比降低的拨备金额,而营业收入的增速普遍远低于净利润增速。

但长期来看,除了低基数和拨备调节因素外,以利息净收入为主的营业收入仍然是银行业绩增长的最主要驱动力。根据中报数据,今年上半年,16家上市国、股银行的利息净收入在营业收入中的平均占比仍超七成,而影响利息净收入的两个主要因素:一是规模,二是净息差。

从上市银行中报里普遍出现的情况可以看出,净息差成为上半年拖累各银行利息净收入增长的主要因素。例如,中国银行净息差较去年同期下降11个基点至1.76%,根据该行中报分析,今年上半年,生息资产的规模增长带动该行利息收入增长约328亿元,但利率下降对该行利息收入产生约300亿元的负面贡献。

券商中国记者统计发现,今年上半年,6家国有银行中,中国银行净息差下降幅度最大,达11个基点,工商银行、农业银行、邮储银行净息差均较去年同期下降8个基点,建设银行下降7个基点,唯有交通银行净息差较去年同期增加2个基点,但该行净息差在国有行中最低,为1.55%。

10家上市股份行中,有9家出现净息差收窄,其中渤海银行、浦发银行息差降幅最大,分别为51个基点和27个基点,唯有兴业银行保持净息差与去年同期持平,为2.32%。

综合多家银行中报来看,息差收窄主要是由于去年贷款市场报价利率(LPR)下调、重定价基准转换和加大向实体经济让利力度等因素影响,贷款收益率下降。

对于下半年息差走势,多家银行高管均表示“挑战大于机遇,仍面临下行压力”。“下半年息差面临的挑战主要来自于资产收益率下降,目前对公贷款的需求有所放缓,相对来说也会对定价水平产生一定影响。此外,存款竞争更加激烈,存款成本相对刚性。”招行高管在中报业绩发布会上如是表示。

“综合宏观经济形势及市场竞争的态势,预计全年净息差较去年将有所下降。”中信银行高管也表示,“2021年,稳息差也是我行的四大经营主题之一,我行一方面将继续优化存款成本、加强负债管理,另一方面将调整资产结构,加强分层定价管理和差异化授权,提高定价覆盖风险能力和业务的综合回报。”

负债端做好量价平衡

“考虑到自律机制调整存款定价方式和利率上限,有利于引导长期存款利率下降,将有效缓解银行负债成本的上升压力,预计负债来源中一般存款占比高的银行相对受益。”广发证券分析师倪军等在研报中指出,从中报情况来看,存款增长乏力且定期化趋势加重,具体而言,国有大行存款占比高的优势继续保持,股份行存款压力增长较大,城农商行存款增长相对较快。

中信银行方合英在业绩发布会上也坦言,目前来看,股份制银行在增存款时普遍都碰到一个问题——价和量之间的平衡比较难,聚焦量价平衡下面的存款增长将是下半年该行的一项重点工作。

他表示,今年下半年,该行要把结算存款作为存款拓展的重中之重,大力拓展低成本的、生产化的、沉淀的中小客户结算存款来源,“我们主要做到两手抓,一是正在着力构建中小客户经营体系,要抓‘大’不放‘小’,做大客群,抓大结算;二是要全力发展交易银行,构建起一个账户、渠道、场景、链条、系统相互叠加的结算体系”。

光大银行行长付万军也在业绩发布会上提出了“量价双优”这一关键词。“商业银行的负债资金来源是我们经营的基础,所以在存款增长的同时,我们要保持同业可比性,下大力气来降低我们的负债成本。”他表示。

付万军指出,光大银行下一步将从几个方面确保负债成本的持续改善:

一是把量价双优纳入经营考核体系,强化激励约束,科学设定存款优化的阶段性目标;

二是从成本择优、总量适度的角度进行负债的统筹安排,通过包括同业等来源进行多元化的负债补充;

三是通过转变业务和客户的经营模式,例如对零售客户,通过线上分层分群经营,对长尾客户进行专业化经营,对对公客户通过做大客户的资产流量,以及产业链、供应链带来低成本的流量资金等措施,来提高的获客、留客和客户的粘性,来做大流量,增加低成本资金的沉淀。

券商中国记者统计发现,今年上半年,16家上市国、股银行中,有13家负债付息率实现压降。展望下半年,银行负债端仍存在成本改善的有利因素。“譬如,自律机制对中长期存款上限调低,对我们非常有利,一直以来招行对存款的成本管控都是比较严的,中长期存款利率我们不具备优势。监管要求下降后,我们可以利用综合化服务优势吸收存款。”招行高管在业绩发布会上表示。

今年6月底,市场利率定价自律机制决定将原由存款基准利率一定倍数形成的存款利率自律上限,改为在存款基准利率基础上加上一定基点确定。此次利率上限调整后,银行短期存款利率上升、长期存款利率下降。以三年期定期存款为例,银行App展示利率普遍从3.85%-4.95%下调至3.25%-3.5%。

天风证券郭其伟也指出,当前商业银行的净息差处于历史底部,银行对于盈利的刚性诉求决定了政策性降息的前提应该是给银行“减负”,今年上半年不管是存款利率自律上限改革还是理财业务整改,都是在着力降低银行负债成本。

应对“资产荒”

尽管付息负债成本有所下降,但由于负债端利率相对刚性,压降幅度整体不及生息资产收益率的降幅,因此上半年银行净息差仍呈现普遍收窄。

券商中国记者统计发现,上半年16家上市国、股银行生息资产的平均收益率全部下降,股份行的降幅整体高于国有银行。其中,渤海银行(-58bp)、民生银行(-42bp)、浦发银行(-34bp)、中信银行(-29bp)上半年生息资产收益率的同比降幅较大。

中信银行高管在业绩发布会上指出,上半年贷款定价降幅较大的首要原因是银行主动选择的信贷策略,在不确定性增加、风险因素增加的市场环境下,为兼顾收益的当期性和未来风险成本,银行主动将信用风险上移,而这部分客群的议价能力较高,对定价水平造成一定影响;此外还考虑到一些考核需要。

展望下半年,该行高管认为,贷款收益率进一步下行的可能性较大。“现在资产面临供不应求的局面,这从各行大量配置票据就可以看出来。”他坦言。

最近一年,监管部门加强房地产行业杠杆调控,先后出台房企“三道红线”融资新规和商业银行房地产贷款集中度限制。国有行、股份行作为房地产贷款的主要发放者,在此监管导向下,贷款占比普遍收缩。

与此同时,近期银保监会又出台政策,收紧城投相关信贷,进一步引发市场对银行信贷投放面临“资产荒”挑战的担忧。

中报业绩发布会上,招行管理层也坦言,上半年经济形势错综复杂,对下半年不敢盲目乐观。“银行信贷增长面临很大挑战,优质资产投放面临压力,出现资产荒的局面是金融行业的挑战,给下半年净息差带来较大压力。”

本文系作者授权本站发表,未经许可,不得转载。