最方便快捷的信用卡套现方法是什么?二维码支付必须首选

又到财报季,近日,号称互联网零食巨头的三只松鼠也公开了今年上半年的战绩,随之而来的是其旗下婴童食品子品牌小鹿蓝蓝的表现也得以被揭露:全渠道营收仅2.01亿元,但依旧亏损4848.89万元。

去年小鹿蓝蓝刚推出的时候,外界便有声音表示,三只松鼠推出小鹿蓝蓝,为的是寻找到第二增长曲线,借此摆脱流量困境。另外在今年5月的一次投资者交流会中,三只松鼠透露为小鹿蓝蓝定下的目标是3-5年做到30亿的营收,显然是寄予了厚望。但是时隔一年,小鹿蓝蓝依旧亏损需要主品牌输血,那么除了“网红品牌”标签,它还剩下些什么?

流量瓶颈依旧难突破,巨头光环正暗淡?

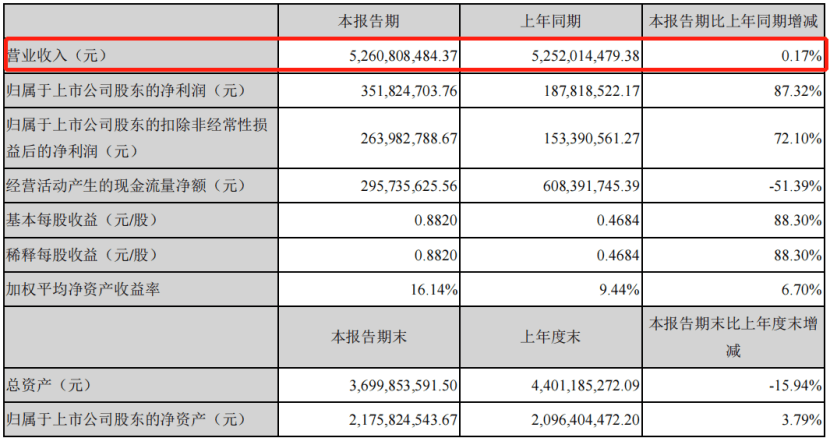

财报显示,报告期内,三只松鼠公司营业收入52.6亿元,与去年同期相比几近持平,仅微增0.17%;归属母公司的净利润为3.52亿元,同比增长87.32%,其中新品牌小鹿蓝蓝亏损4848.89万元。如剔除新品牌小鹿蓝蓝的当期亏损影响,报告期内净利润增长达113.06%。

乍看之下,三只松鼠今年上半年的业绩还算可观,但是细剖后却不难发现,三只松鼠上半年业绩仅靠一季度撑门面,二季度实为亏损,并且扣非净利润三年来一直处于“躺平”状态。

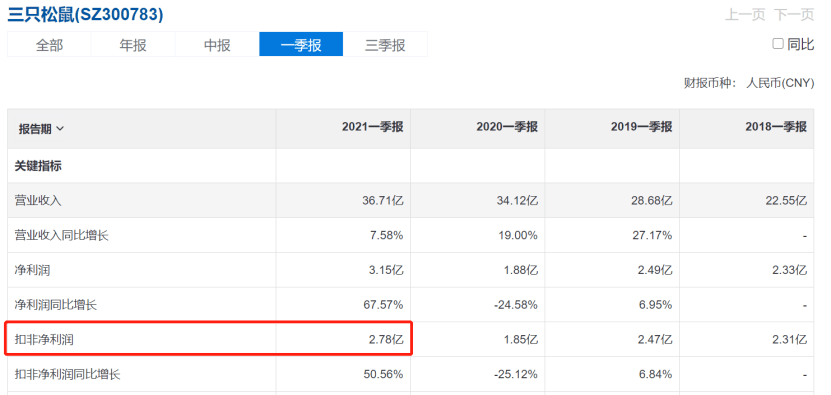

数据显示,2021年上半年,营业收入为52.6亿元,但是在一季报中可见,三只松鼠第一季度的营收便已经达到了36.71亿元,也就是说第二季度营收为15.89亿元,远低于第一季度的半数收入。其实第一季度为贡献主力的情况同样存在于在2020年、2019年甚至于2018年,可见三只松鼠的销售业绩存在很大的季节性波动。

然而更需要注意的是,三只松鼠在2021年一季报中,净利润虽然录得3.52亿元,较比去年同期一季报录得的3.15亿元,有所微增,但是要知道在报告期内,三只松鼠获得了政府补助0.32亿元。

另从最能直接反映一家公司经营盈亏的指标“扣非净利润”来看,三只松鼠一季报中扣非净利润便已录得2.78亿,而年中报却只录得2.64亿,这也就意味着三只松鼠第二季度实为亏损。

对此,三只松鼠在财报中解释称,公司今年更加关注可持续、有用户价值的营收增长,在报告期内围绕“聚焦坚果”,持续 主动缩减SKU、优化品类结构,SKU的减少带来部分营收的折损。加之去年同期二季度较高基数的促销增 长和疫情对线下门店销售的持续影响,拉低了报告期内二季度的销售,整体半年度持平微增。

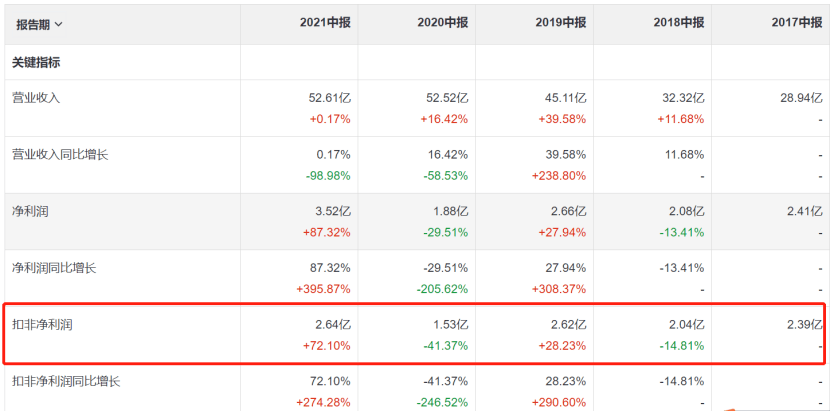

然而上述情况与2020年的情况几乎如出一辙,另外当我们将对比区间拉长至2017年同期对比来看,三只松鼠2021年录得的2.64亿元,虽然比2020年同比增长72.1%,但是要知道,2020年受疫情冲击,所以存在基数过低,并没有较大的参考价值,所以当我们将数值同2019年同期对比却发现,扣非净利润仅存在200万元的差距,几乎持平,甚至于同2017年相比也不过仅相差了2500万。至此可见,三只松鼠的主营业绩近年来几乎是处于停滞不前的状况。

其实,三只松鼠增收不增利的矛头并不难找,那就是“三费高企”。报告期内,三只松鼠的管理费用为1.17亿元,同比去年同期微增0.77%;财务费用为783万元其中利息费用为512万元,较比去年同期增长了191.03%,三只松鼠对此解释为主要系本期利息支出增加,同时现金折扣减少。

可是另外一项最受大众关注的销售费用,却是高达11.07亿元,同比去年同期10亿元,增加了10.8% 。值得注意的是,三只松鼠的销售费用一直处于逐年递增的状态:2017年中报销售费用为4.96亿元,2018同期为6.28亿元,2019年为9.26亿元,2020年恰好为10亿元。另外,年报中显示,三只松鼠2019年全年销售费用为22.98亿元,同比2016年的9.18亿元,是其的2.5倍。

并且从费用细分来看,推广费及平台服务费为销售费用中的第一大项。三只松鼠在财报中提及,报告期内,第三方电商平台营业收入36.21亿元,占主营收的70%,其中天猫和京东是最大的销售渠道,而也正是在这些电商平台上,三只松鼠需要支付推广费、平台服务费,以及物流成本。

本报告期内,三只松鼠该项费用为7.2亿元,占比总销售费用的65%有余,较去年同期的3.98亿元增长约81%。但是从数据上看,报告期内三只松鼠线上2C渠道的订单数为2791万个,较比去年同期还减少了近1000万个订单,其中天猫的营收同比下滑了26.8%。对于订单减少,三只松鼠在财报中特地说明:线上平台流量分化导致访客数下滑,当前调整期内公司持续贯彻“聚焦利润”核心战略,积极调整线上运营策略.....。

新增3个多亿的推广费及平台服务费,却仅换来0.17%的营收微增,这笔账怎么算也不划算,而这也足以见三只松鼠正饱受流量困境,高企的推广费用及平台收取的“保护费”吞噬掉了大量的利润。

线下拓店、推子品牌以自救,却深陷“安全门”

成亦萧何败亦萧何,三只松鼠依靠互联网,快速崛起成为互联网零食巨头,而今深受流量桎梏的它,王者光环正在暗淡。不过一直以来三只松鼠都在试图自救:线下拓店、推出子品牌将触手伸向母婴赛道等,但是就目前来看似乎鲜有起色。

2016年,三只松鼠位于安徽芜湖的首家线下门店开业,而这之后其线下扩张的意图便开始走向了台前。当时的三只松鼠提出的目标是在5年之内,在全国的三四线城市建立完成500家线下门店,并且据媒体报道,在2019年的时候,其品牌创始人甚至还提出了“万家门店计划”,并且2021年4月的股东大会上,三只松鼠董事兼董秘称,预计2021年度线下业务占比将达到33%-35%。

但是从财报来看,三只松鼠这线下拓展情况就很是不容乐观,不仅营收占比不及预期,只占有30%,并且存在开店的同时也有大量的店铺在关闭的情况。

本文系作者授权本站发表,未经许可,不得转载。